光纤前景怎么样?市场到底有多大?

**全球光纤市场规模已突破120亿美元,年复合增长率保持在8%以上。** 中国、北美、欧洲三大区域贡献了八成以上的需求,其中中国单国年消耗光纤预制棒就超过1.2亿芯公里。 自问:为什么增速还能维持在高位? 自答:5G基站、数据中心、FTTR(光纤到房间)三大场景同时放量,叠加老旧铜缆替换周期,形成“三重叠加”需求曲线。 ---光纤行业未来五年发展预测:技术、政策、资本三条主线

技术端:从G.652D到空芯光纤的代际跃迁

- **超低损耗G.654.E光纤**:海缆与长距离骨干网首选,损耗已降至0.14 dB/km。 - **多模OM5光纤**:数据中心400G/800G光模块匹配,带宽×4提升。 - **空芯光纤**:理论时延降低30%,微软、南安普顿大学2024年实测1 Tbps传输1000公里无中继。 自问:技术升级会不会推高成本? 自答:规模效应+国产替代,空芯光纤2029年成本有望降至当前G.652的1.5倍,性能溢价足以覆盖增量。 ---政策端:各国“千兆光网”竞赛时间表

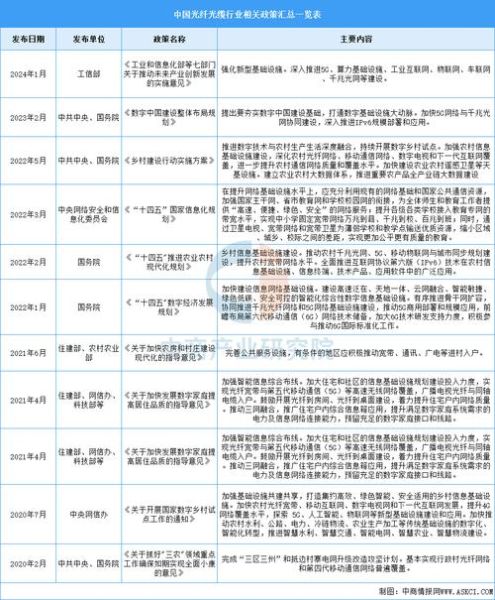

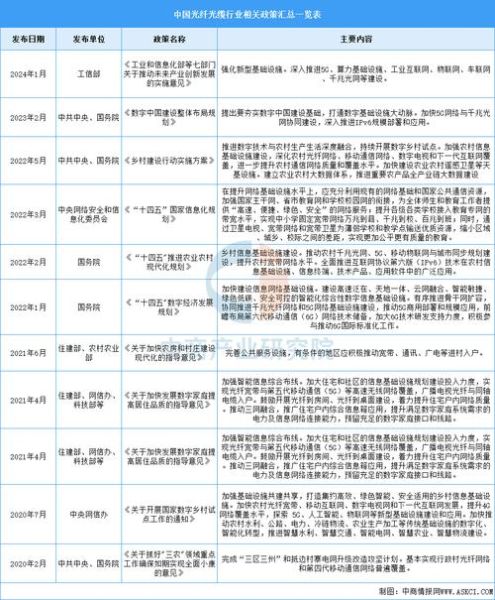

- **中国**:2025年千兆城市覆盖率80%,新建住宅FTTR强制标准。 - **美国**:BEAD计划拨款425亿美元,优先光纤而非无线。 - **欧盟**:2030年全欧1 Gbps覆盖,27国同步启动“Fibre-to-everything”。 ---资本端:谁在加码?谁在退出?

- **加码方**:国家大基金三期、黑石基建基金、KKR亚洲光纤专项。

- **退出方**:传统铜缆巨头如Prysmian逐步剥离铜业务,回笼资金押注海缆+光纤。

---

光纤产业链价值重构:预制棒、光纤、光缆利润分配

**预制棒毛利率45%>光纤25%>光缆12%,**但2024年起出现“棒纤一体化”趋势,长飞、亨通、烽火通过并购向上游锁定利润。

自问:中小厂商如何突围?

自答:

1. 切入特种光纤(抗弯、耐高温、传感)。

2. 绑定区域运营商做定制化FTTR方案。

3. 出口“一带一路”新兴市场,避开国内价格战。

---

需求侧三大场景拆解:5G、数据中心、FTTR

5G:宏站+室分双轮驱动

- 宏站:单站光纤需求从4G的144芯提升至576芯。

- 室分:5G-A高频段需新增光电混合缆,2026年规模或达50亿元。

数据中心:800G光模块倒逼OM5/OM6升级

- 北美超大规模DC 2025年800G端口渗透率50%,对应光纤需求年增30%。

- **硅光+CPO技术**将多模光纤长度限制从100 m缩短到50 m,催生高密度MPO连接器需求。

FTTR:从“光纤到户”到“光纤到房”

- 中国三大运营商2024年集中采购3000万套FTTR设备,单价降至800元/套。

- 每户平均用纤300米,带动隐形光缆、热熔端子增量市场。

---

风险与变量:价格战、贸易壁垒、替代技术

- **价格战**:2023年国内G.652D集采价跌破30元/芯公里,部分厂商现金成本线失守。

- **贸易壁垒**:美国对华光纤预制棒反倾销税最高达31%,东南亚转口成为规避路径。

- **替代技术**:Starlink等低轨卫星在偏远地区分流5%需求,但高容量回传仍需光纤。

---

未来五年投资地图:三条赛道与两家隐形冠军

**赛道一:海缆+跨洋通信**

- 全球90%国际流量走海缆,2025-2030年新增15万公里,单公里造价100万美元。

- 关注标的:亨通光电(PE 12倍)、SubCom(美国未上市)。

**赛道二:特种光纤传感**

- 用于电网、油气管道、周界安防,单价是普通通信光纤的10-20倍。

- 隐形冠军:长盈通(科创板,2023年净利润增速90%)。

**赛道三:空芯光纤产业化**

- 2027年或启动运营商试点,先用于金融低时延专线。

- 隐形冠军:光库科技(已供货微软空芯光纤耦合器)。 (图片来源网络,侵删)

(图片来源网络,侵删)

(图片来源网络,侵删)

评论列表