银行贷款利率怎么算?个人信用贷款申请条件有哪些?这是许多准备贷款的人最关心的问题。本文将从银行内部视角拆解利率计算逻辑,并逐条梳理信用贷款的准入门槛,帮助你在申请前做到心中有数。

银行贷款利率怎么算?三种主流计息方式一次看懂

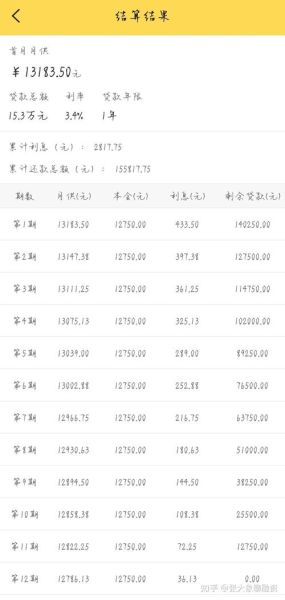

1. 等额本息:每月还款额固定,前期利息占比高

公式:每月还款额 = 贷款本金×月利率×(1+月利率)^还款月数 ÷ [(1+月利率)^还款月数-1]

举例:贷款30万元,期限5年,年利率4.35%,月利率0.3625%,每月还款额约5,562元,总利息约33,720元。

适合人群:收入稳定、希望月供压力均衡的工薪族。

2. 等额本金:每月本金固定,利息逐月递减

公式:每月还款额 = (贷款本金÷还款月数) + (剩余本金×月利率)

举例:同样30万元5年期,首月还款6,087元,末月降至5,012元,总利息约32,812元。

适合人群:前期还款能力强、想节省利息的个体经营者。

3. 按期付息到期还本:灵活度高,但到期压力大

特点:每月仅付利息,到期一次性归还本金。

风险点:若资金未提前规划,到期可能面临“断供”。

适用场景:短期周转、预期有大额回款的生意人。

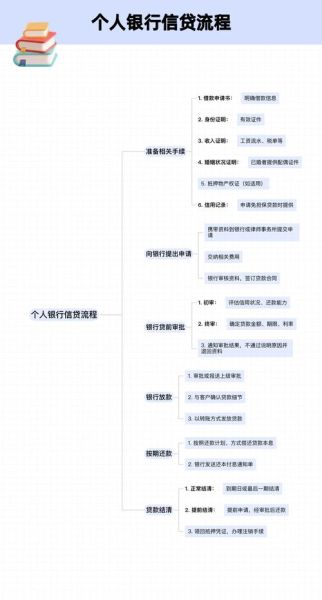

个人信用贷款申请条件:银行审核的“隐形门槛”

1. 征信记录:连三累六直接拒贷

银行如何查征信?通过央行征信中心调取近24个月记录。

红线标准:

- 信用卡或贷款连续逾期3期以上

- 累计逾期6次及以上

- 当前仍有未结清逾期

自测方法:登录中国人民银行征信中心官网,每年可免费查询2次。

2. 收入证明:银行认可的“稳定”标准

哪些收入算数?

- 工资流水:需显示近6个月固定代发,且月均≥月供的2.5倍

- 公积金缴存:单边月缴存额≥500元,可佐证工作稳定性

- 经营流水:对公账户近12个月入账≥贷款额3倍

注意:现金收入、微信转账等不被采信。

3. 负债率:超过50%触发预警

计算公式:负债率 = (现有月供 + 拟新增月供) ÷ 月均收入

银行分级:

- 负债率<30%:优质客户,可谈利率下浮

- 30%-50%:需补充资产证明

- >50%:直接拒贷或要求共同借款人

容易被忽略的5个细节

1. 查询次数过多导致“征信花”

近2个月硬查询(贷款审批、信用卡审批)超过4次,银行会质疑你的资金饥渴度。

2. 职业禁入名单

部分银行对夜场、KTV、小额信贷从业者直接拒贷,即使收入达标。

3. 手机号需实名满6个月

新办号码可能被判定为“不稳定因素”,建议提前半年更换。

4. 白户并非优势

无信用卡、无贷款记录的“白户”,银行无法评估信用,反而可能降低额度。

5. 面签话术准备

常见问题:

- “贷款用途?”→ 禁止回答“投资、买房”,建议说“装修、教育”

- “还款来源?”→ 需具体到“工资+年终奖”,而非模糊表述

实战案例:30岁白领如何拿到利率3.8%的信用贷

背景:深圳某互联网公司产品经理,月薪2.5万,公积金双边4000元,无负债。

操作步骤:

- 提前3个月优化征信:将信用卡账单日调整为工资日后3天,确保0账单上报

- 选择对口银行:优先选择工资代发行,可额外加分

- 补充资产:打印支付宝理财截图(余额≥10万)作为辅助材料

- 谈判技巧:出示他行预审批短信,争取利率下浮

结果:获批30万元,期限3年,年化利率3.8%,比基准下浮20%。

银行不会告诉你的3个潜规则

1. 年底额度紧张时,利率会上浮

每年11月-次年2月,银行倾向于将额度优先给房贷客户,信用贷利率普遍上浮10%-15%。

2. 线上申请≠线上放款

多数银行线上仅做预审,最终仍需到网点面签,提前准备好收入证明原件。

3. 提前还款违约金可谈

标准合同写3%违约金,实际可协商:部分银行对优质客户仅收1个月利息。

评论列表