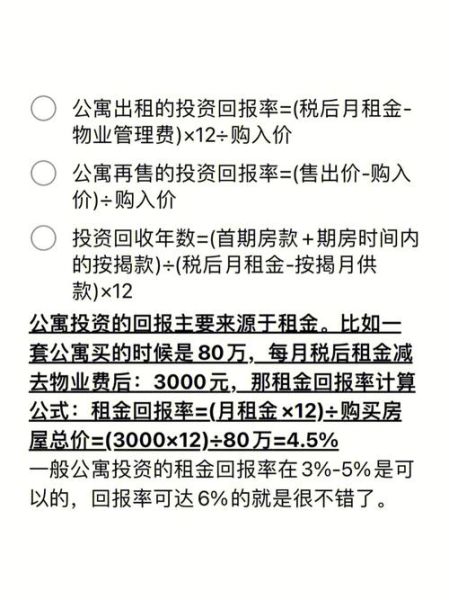

一、白领公寓投资回报率怎么算?

很多初次入局的投资者都会问:到底怎样才算“算得清”?答案其实藏在现金流、持有周期、退出溢价三个维度里。

1. 现金流模型:先算“净到手”

公式:年净现金流 = 年租金收入 - 年运营支出

- 年租金收入:以当前市场签约价×出租率(一般取90%—95%)。

- 年运营支出:物业费、维修基金、中介佣金、空置期损耗、软装折旧。

2. 持有周期:5年还是10年?

持有周期越长,复利效应越明显,但折旧也同步放大。经验值:一线核心地段5年换手,年化IRR可达12%—15%;非核心区域建议拉长到8—10年,平滑波动。

3. 退出溢价:别忘了“资产重估”

退出时点的估值=NOI/资本化率。资本化率参考同片区近三年大宗交易,普遍落在4.5%—5.5%。若能在运营期内提升租金15%,资本化率不变,资产价值即可抬升15%。

二、白领公寓租金行情如何?

租金行情不是“拍脑袋”,而是供需、配套、竞品、政策四力博弈的结果。

1. 供需:白领到底缺不缺房?

以深圳南山科技园为例,2023年新增白领就业人口约2.8万,对应新增租赁需求1.1万套,而同期新增白领公寓供给仅6800套,缺口42%。供不应求直接推高租金,核心区单间月租从4500元涨到5200元,涨幅15.5%。

2. 配套:地铁+商业=溢价杠杆

步行10分钟到地铁口,租金可上浮8%—12%;楼下有24小时便利店及轻餐饮,再涨3%—5%。双配套叠加,溢价区间高达20%。

3. 竞品:同片区“价格战”怎么打?

竞品监测维度:

• 户型面积段(25㎡/35㎡/45㎡)

• 装修标准(精装/简装/毛坯)

• 运营品牌(集中式/分散式)

集中式品牌公寓因统一运营,租金可高出分散式个体房源10%—15%。

4. 政策:租金指导价与税优

北京、上海已试点“租金年度涨幅≤5%”红线,但增值税小规模纳税人月销售额≤10万元免征增值税,相当于直接增厚净利润1.2%—1.5%。

三、真实案例拆解:上海徐汇“云锦路白领社区”

项目参数:

• 体量:380套,主力户型30㎡LOFT

• 拿地方式:商办改租,土地年限50年

• 初始投入:装修+软装=3.6万元/套

• 租金:开业价4800元/月,出租率95%

• 年运营支出:物业费+人工+营销=1200元/套

1. 现金流测算

年租金收入=4800×12×95%×380=2073.6万元

年运营支出=1200×380=45.6万元

年净现金流=2073.6-45.6=2028万元

2. 投资回报率

总投资=3.6万×380=1368万元

静态回报率=2028/1368=148%(未计融资杠杆)

若使用50%银行贷款,利率4.3%,财务杠杆后自有资金IRR≈21%。

3. 退出模拟

第5年租金涨到5500元,NOI=5500×12×95%×380-45.6×1.2=2315万元

按5%资本化率估值=2315/0.05=4.63亿元

5年资产增值=4.63亿-初始1.368亿=3.26亿

四、常见误区答疑

误区1:只看租金单价,忽视空置率

问:月租5000元就一定比4800元赚得多?

答:若5000元房源空置率15%,4800元房源空置率5%,实际年收入后者更高。

误区2:装修越豪华越好

问:投入8000元/㎡豪装能否带来租金翻倍?

答:白领客群对“颜值”敏感,但对“奢侈”不买单。精装成本控制在2500—3000元/㎡,溢价回报最佳。

误区3:忽略“隐性税”

问:为什么净利润总比测算少5%?

答:漏算房产税(租金×12%×70%×1.2%)及所得税。提前做税务筹划,可用“成本分摊+加速折旧”合法节税。

五、2024年趋势前瞻

1. REITs扩容:保障性租赁住房REITs已落地,未来白领公寓若纳入底层资产,流动性将大幅提升。

2. 智能化运营:AI动态定价+IoT节能系统,可降低能耗8%—10%,直接转化为净利润。

3. 政策窗口:多地推出“非改租”补贴,最高补贴装修成本30%,IRR可再抬升2—3个百分点。

评论列表