商业保理公司注册条件

一、股东与注册资本要求

商业保理属于类金融牌照,各地金融监管部门对股东背景、实缴资本有硬性门槛。

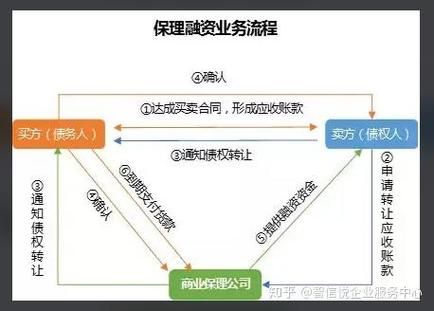

(图片来源网络,侵删)

- 股东资质:境内企业需连续盈利两年以上,净资产不低于5000万元;境外股东须为金融机构或大型供应链企业。

- 注册资本:天津、上海、深圳前海三大聚集区普遍要求实缴1亿元人民币以上,其余省市可放宽至5000万元。

- 出资方式:必须为货币出资,且一次性到位,验资报告需由会计师事务所出具。

二、高管与风控团队配置

监管对“关键人员”实行穿透式审查,确保团队具备金融与产业双重经验。

- 总经理/风控负责人:需有三年以上银行保理或供应链金融管理经验,无不良从业记录。

- 专职人员比例:风控、合规、法务人员总数不得低于员工总数的30%。

- 办公场所:必须为独立商用物业,面积不少于100㎡,且须接受现场核查。

三、注册流程与时间成本

从名称预核准到拿到营业执照,平均耗时45-60个工作日。

| 阶段 | 办理部门 | 核心材料 | 周期 |

|---|---|---|---|

| 名称预核 | 市场监管局 | 股东身份证明、字号说明 | 1-3天 |

| 金融局审批 | 地方金融监管局 | 可行性报告、股东审计报告 | 20-30天 |

| 工商登记 | 市场监管局 | 章程、验资报告、高管简历 | 5-7天 |

| 银行开户 | 商业银行 | 营业执照、公章 | 3-5天 |

商业保理盈利模式

一、利差收益:最传统也最稳定

保理商以低于应收账款面值的价格受让债权,到期回收全额,差价即为融资利息。

举例:某制造企业将1000万元应收账款以年化8%的利率转让给保理公司,期限90天,保理公司支付980万元,到期收回1000万元,净赚20万元。

二、服务费:轻资产高毛利

除融资外,保理商还提供账款管理、催收、坏账担保等增值服务。

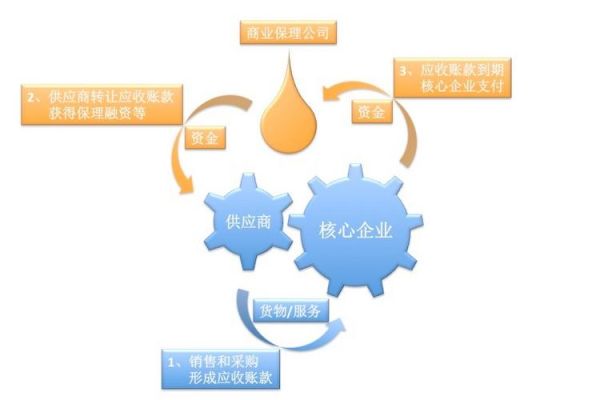

(图片来源网络,侵删)

- 管理费:按应收账款面值的0.2%-1%/月收取。

- 催收费:成功回款后收取2%-5%。

- 信用风险担保费:若保理商承担买方信用风险,额外收取1%-3%。

三、再保理与资产证券化:放大杠杆

当自持资产规模过大时,保理商可将存量资产转让给银行或发行ABS,回笼资金。

流程拆解:

- 保理公司筛选优质应收账款,打包成资产池。

- 券商设立专项计划,评级机构给予AAA评级。

- 在交易所发行ABS,融资成本4%-5%,利差空间3%-4%。

四、科技输出:SaaS订阅费

头部保理公司自建供应链金融平台,向中小同业输出风控系统。

收费模式:

- 基础版:年费10万-30万元,含账款登记、自动对账。

- 高级版:按融资额0.1%抽成,叠加AI风控模型。

常见疑问解答

Q:注册资本1亿元必须一次性到位吗?

是的,金融局会核查验资账户流水,分批次注资将被驳回。

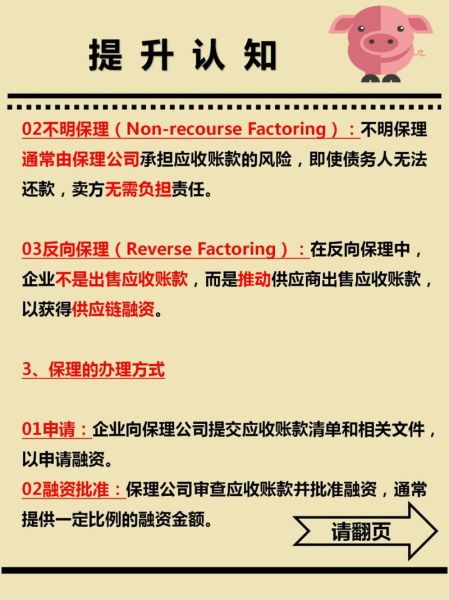

(图片来源网络,侵删)

Q:盈利模式中哪一块最抗周期?

服务费受经济波动影响最小,因其不占用资金,且企业账款管理需求长期存在。

Q:再保理与银行保理有何区别?

再保理是保理商与金融机构之间的债权转让;银行保理是卖方与银行直接签订协议,保理商仅作为通道。

Q:科技输出是否需额外牌照?

若仅提供系统服务,无需金融牌照;若涉及资金归集,则需申请支付业务许可。

风险提示与合规要点

商业保理虽属“轻监管”领域,但资金池、自融、虚假应收账款仍是红线。

- 每月向金融局报送杠杆倍数、不良率等核心指标。

- 建立买方确权制度,确保应收账款真实有效。

- 禁止开展P2P、理财代销等超范围业务。

在注册与盈利设计阶段,建议同步聘请持牌律师与税务师,提前规划VIE架构与跨境资金通道,为后续引入境外低成本资金预留空间。

评论列表