行业整体:从“高周转”到“慢生存”

过去十年,建筑行业靠“高杠杆、高周转”一路狂奔;如今,三条红线、土地集中供应、融资收紧让节奏骤然放缓。2023年全国建筑业总产值增速仅2.9%,创十年新低。行业进入“慢生存”阶段,企业必须重新算账:现金流比利润更金贵。

需求端:谁在萎缩,谁在扩张?

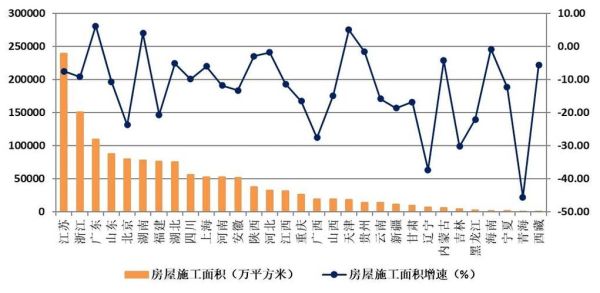

住宅市场:缩量与分化并存

2023年商品住宅新开工面积同比下降20.6%,但一二线核心城市改善型项目去化率仍超80%;三四线城市刚需盘库存周期高达24个月。答案很简单:人口流入、产业聚集的区域才有真实需求。

基建与工业建筑:政策托底的“安全垫”

国家连续下达1.2万亿元专项债,投向城市更新、保障性住房、新能源厂房三大领域。2024年,光伏组件厂房、储能电站、数据中心将成为订单增量最快的细分赛道。

供给端:洗牌加速,剩者为王

资金链:从“借钱扩张”到“以收定支”

- 央企/国企:融资成本3%—4%,订单获取优势明显;

- 民营龙头:转向“小股操盘”或EPC+O模式,降低垫资比例;

- 中小民营:被迫退出房建,转向装修、加固、旧改等“小而美”赛道。

人力成本:技术工人缺口高达2000万

工地平均年龄已升至45岁,95后占比不足10%。谁能率先完成“机器替人”与“产业工人化”,谁就能在下一轮竞标中多5%的利润空间。

技术变量:数字化、装配式、绿色低碳

BIM+智慧工地:从“可看”到“可用”

头部央企已将BIM模型与进度、质量、安全数据打通,实现“一张图管现场”,变更签证时间缩短30%。

装配式渗透率:2025年目标30%

北京、上海、深圳已要求新建保障房100%装配式;成本端,PC构件价格较2020年下降15%,与现浇价差缩小至100元/㎡以内,经济性拐点显现。

绿色低碳:碳排放履约倒计时

2024年起,年能耗1万吨标煤以上的项目需提交碳评估报告。光伏屋顶、空气源热泵、高性能围护结构将成为投标加分项,提前布局的企业可享3%—5%溢价。

区域机会:城市群与县域的“冰与火”

长三角、粤港澳:城市更新+TOD

上海2024年计划启动30个城中村改造,单个项目平均投资额超80亿元;深圳地铁五期规划新增226公里,带动“轨道+物业”千亿级市场。

成渝、长江中游:产业转移红利

宁德时代、比亚迪、隆基绿能在西部投建超级工厂,配套厂房、宿舍、市政道路订单集中释放。本地化供应链+低电价是吸引制造业的核心。

县域经济:小而散的“微基建”

国家乡村振兴补助资金连续三年超1500亿元,重点投向冷链物流、小型水库、农村污水。单个项目体量虽小(500万—3000万),但竞争弱、回款快,适合区域型民企。

企业突围:三条路径与四个动作

路径一:做深专业

聚焦医疗净化、数据中心、光伏建筑一体化等高壁垒细分,毛利率可达15%—20%,远高于传统房建。

路径二:做轻资产

从“施工总承包”转向“设计+咨询+运营”,以品牌和技术输出获取长期服务费。

路径三:做区域王

深耕单一省份,与地方政府、城投平台形成“股权+业务”绑定,锁定未来五年订单。

四个动作

- 现金流体检:按“红、黄、绿”分级管控项目,垫资比例超30%的坚决不碰;

- 供应链融资:与钢材、水泥厂签订“年度集采+保理”协议,降低采购成本2%—3%;

- 数字化试点:选1—2个项目跑通“BIM+智慧工地”,沉淀数据资产;

- 产业工人基地:与高职院校共建“订单班”,锁定年轻技工,降低劳务波动。

自问自答:2024年还能不能接房地产项目?

答:可以,但必须是一二线核心地段、国央企开发商、现金付款条件三者同时满足。否则,宁愿放弃。

未来五年:建筑业的“哑铃型”格局

一端是大型央企+地方国企,掌握融资与政策资源;另一端是细分专业+区域深耕的民营龙头。中间层“什么都做一点”的企业将被加速出清。提前选好站位,比盲目努力更重要。

评论列表